近期市场持续震荡,谨慎情绪浓厚。基金股票仓位也连续下降,业内人士认为,临近年末,资金面不宽松,且短期利空因素较多,短期应该继续坚持安全为上的投资策略,逢低长期布局。

偏股型产品继续降仓位

最近几周A股市场延续震荡走势,行业监管继续有条不紊地进行,注册制推出的时间和程序始终引发市场的极大关注。此外,新股申购以及美联储加息的问题也反复困扰着市场。基金仓位也持续呈现出下降趋势,显示了基金的谨慎。

据德圣基金研究中心数据显示,12月3日至12月10日期间,各类基金中仅有杠杆指数型和转债混合型基金仓位小动作增仓。其中,指数型基金仓位为94.03%,较一周前下降0.44个百分点,股票型仓位为86.26%,减仓0.38个百分点,杠杆指数型加仓0.39个百分点至91.78%,偏股混合型减仓0.31%至72.49%,配置混合型减仓0.19%至58.91%。测算期间沪深300指数下跌3.37%,从统计的9类基金类型来看,多数类型基金仓位较前一周略有下降,除杠杆指数型基金及转债混合型基金略有增加。

从基金公司来看,各个规模基金公司都采取减仓操作,大型基金仓位变动-0.06%,中型基金仓位变动-0.29%,小型基金仓位变动-0.21。

事实上,在此之前,基金仓位已连续下降。10月份市场走出一波反弹行情,股票基金平均仓位保持平稳小幅上升,而配置混合型和偏股混合型基金仓位则明显上升;但进入11月转入震荡行情之后,股票基金仓位就开始持续小幅下滑,由11月初的88.22%下降至本期的86%左右,而偏股混合型基金仓位则由74.77%降至72.49%。仓位的持续下滑反映了基金在此时保持了较为谨慎的态度。

短期仍将面临调整风险

本周一,A股市场在小幅低开的情况下,持续走高,尤其是尾盘成交活跃度有所增加,最终收复3500点大关。对于短期行情,基金认为维持震荡格局的概率较大。

中欧基金曹剑飞认为,短期内市场中没有明显增量资金流入,加之小股票估值较贵和供给增加,年底前市场没有明确的上涨信号。但在2016年经济有望真正探底成功。作为“十三五”的第一年,2016年各项改革措施会继续深入落实,货币环境仍以宽松基调为主,因此看好明年的市场。但市场的上涨不会一蹴而就,考虑到没有了高杠杆,以及注册制和大小非解禁等供给因素会压制市场,市场或将以震荡上行的方式展开。

汇添富表示,注册制的稳步推进符合市场预期,美元加息将于本周后半周见分晓,预计加息概率较大,上周人民币表现弱势。对于近期行情,汇添富认为A股市场将维持弱势震荡格局。操作上,仍然坚持在消费升级、创新、改革三大投资主题的前提下精选个股,相对均衡配置资产。对于符合投资主题的新兴成长行业,挑选商业模式清晰、竞争优势明显的个股,把握长期投资机会。回避前期涨幅较大的个别主题和行业。

落实到基金投资上,德圣基金研究中心认为,在基金投资策略上,当前处于多头行情后期,12月震荡风险大于机会。短期市场利空因素较多,虽技术面出现短期向好迹象,但是目前来看,12月份仍面临调整风险。投资上,坚持安全为上的底限思维,不追高,不恐慌,寻找最佳买点布局中期跨年机会。

已有位网友浏览此新闻

筑牢工业经济基本盘 多项政策举措将推出

筑牢工业经济基本盘 多项政策举措将推出 中国经济必将破浪前行

中国经济必将破浪前行 新业态、新模式、新增量 上半年服务贸易

新业态、新模式、新增量 上半年服务贸易 塞上江南灵武 醉美山水梧桐

塞上江南灵武 醉美山水梧桐 C财经|一文速读:国家育儿补贴谁能领?

C财经|一文速读:国家育儿补贴谁能领? 人形机器人化身“职业技能高手”:在世

人形机器人化身“职业技能高手”:在世 最高人民法院发布人民法院依法平等保护

最高人民法院发布人民法院依法平等保护 稳定币,稳得住美元霸权吗?

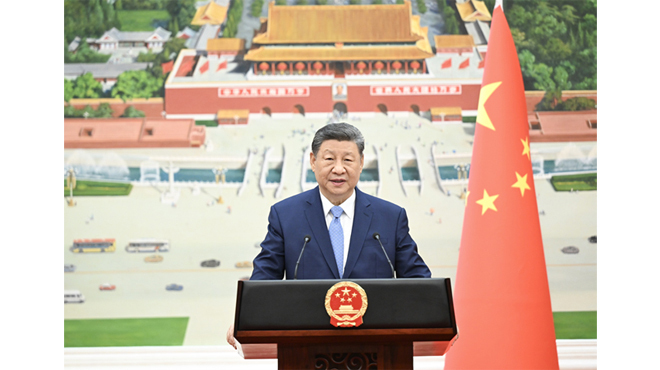

稳定币,稳得住美元霸权吗? 习近平接受外国新任驻华大使递交国书

习近平接受外国新任驻华大使递交国书 圣境甘南:从草原到山城的县域振兴实践

圣境甘南:从草原到山城的县域振兴实践 进一步激发境外旅客入境旅游消费活力离

进一步激发境外旅客入境旅游消费活力离 盐都富顺 梦里水乡

盐都富顺 梦里水乡 “一针一线”织就创新引领的担当和勇气

“一针一线”织就创新引领的担当和勇气 《求是》杂志刊发中共全国工商联党组署

《求是》杂志刊发中共全国工商联党组署 两会聚焦|争做创新主体,构筑竞争优势

两会聚焦|争做创新主体,构筑竞争优势 沈莹出席广东省民营企业建设现代化产业

沈莹出席广东省民营企业建设现代化产业 天山明珠耀丝路 哈密逐梦谱新篇

天山明珠耀丝路 哈密逐梦谱新篇 全国工商联召开会员管理改革工作会议

全国工商联召开会员管理改革工作会议 2023“百城万企”民企高校携手促就业行

2023“百城万企”民企高校携手促就业行 中国青年企业家协会党支部赴李大钊故居

中国青年企业家协会党支部赴李大钊故居